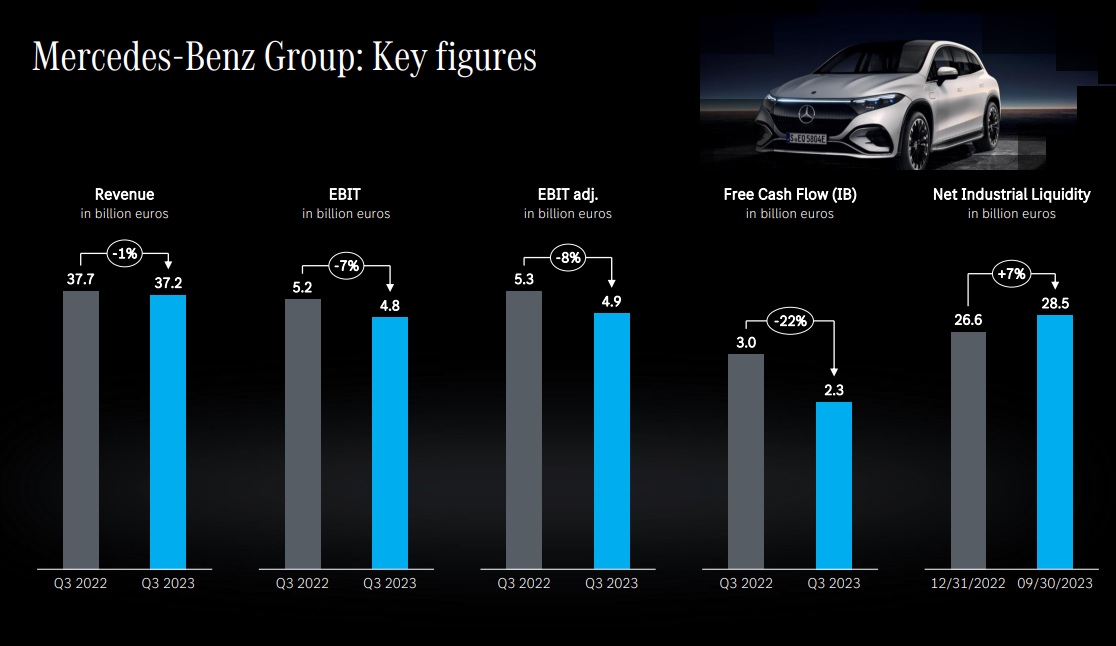

Die Mercedes-Benz Group (Börsenkürzel: MBG) erzielte im dritten Quartal ein solides Ergebnis in einem verhaltenen Marktumfeld, welches von einem intensiven Preiswettbewerb insbesondere im Segment der Elektrofahrzeuge geprägt war. Das Ergebnis vor Zinsen und Steuern (EBIT) beläuft sich auf 4,8 Mrd. € (Q3 2022: 5,2 Mrd. €). Hierbei konnten die höheren Inflations- und Wechselkurseffekte sowie lieferkettenbedingte Mehrkosten durch eine verbesserte Preisdurchsetzung bei Mercedes-Benz Cars und einen Absatzanstieg von Premium-Transportern teilweise ausgeglichen werden. Der Pkw-Absatz wurde durch einen lieferantenbedingten Engpass bei 48-Volt-Batterien um rund 5% gedämpft. Dies trug dazu bei, dass sich der Umsatz um 1,4% auf 37,2 Mrd. € (Q3 2022: 37,7 Mrd. €) reduzierte.

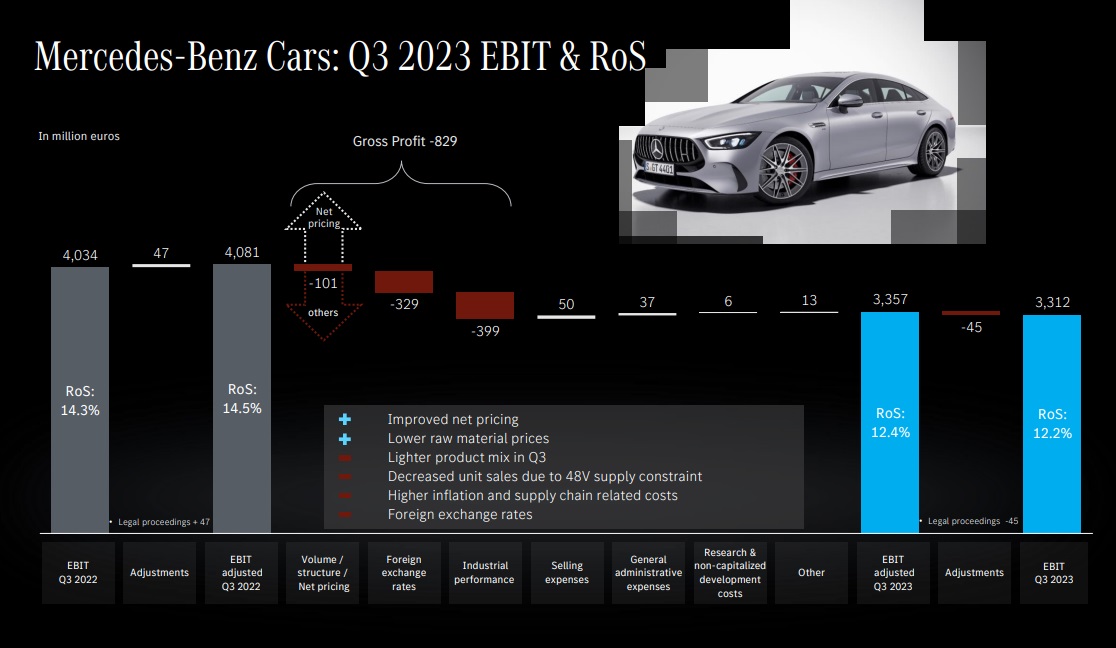

Mercedes-Benz setzt seine Strategie des profitablen Wachstums fort. Dank starker Verkaufszahlen von Mercedes-Maybach und der G-Klasse im Top-End Segment sowie einer insgesamt guten Preisgestaltung lag die bereinigte Umsatzrendite (RoS) von Mercedes-Benz Cars bei 12,4% (Q3 2022: 14,5%). Mit einem bereinigten RoS von 15,0% (Q3 2022: 12,7%) profitierte Mercedes-Benz Vans erneut von einer soliden Nachfrage nach seinen Produkten sowie einem guten Modellmix.

„Das Team von Mercedes-Benz lieferte auch unter schwierigen Bedingungen solide Ergebnisse. Damit beweisen wir weiterhin Widerstandsfähigkeit dank begehrenswerter Produkte und einer disziplinierten Strategieumsetzung. Während wir mit Blick auf die makroökonomische Entwicklung wachsam bleiben, bestätigen wir unsere finanziellen Ziele für 2023.” so Harald Wilhelm, Finanzvorstand der Mercedes-Benz Group AG.

Transformation

Auf der IAA in München zeigte Mercedes-Benz mit dem Concept CLA Class, wie das Unternehmen das Segment im Zeitalter von Elektromobilität und Digitalisierung aufwerten und neu definieren wird: Mit einem hocheffizienten und komplett im eigenen Unternehmen entwickelten Elektroantrieb der nächsten Generation, bietet es mehr als 750 Kilometer Reichweite (WLTP). Das entspricht einem Energieverbrauch von nur rund 12 kWh/100 km.

Um den Umstieg auf Elektromobilität zu beschleunigen, baut Mercedes-Benz zudem ein eigenes globales Ladenetzwerk auf: Der erste Schnellladepark ging bereits im Oktober in Chengdu (China) in Betrieb. Mit Atlanta (USA) und Mannheim (Deutschland) folgen in den nächsten Wochen weitere Standorte.

| Mercedes-Benz Group | Q3-2023 | Q3-2022 | Veränd. 23/22 | Q1-Q3 2023 | Q1-Q3 2022 | Veränd. 23/22 | |||||||

| Umsatz* | 37.200 | 37.716 | -1,4% | 112.957 | 109.014 | +3,6% | |||||||

| Gewinn vor Zinsen und Steuern (EBIT)* | 4.842 | 5.196 | -6,8% | 15.334 | 15.047 | +1,9% | |||||||

| Gewinn vor Zinsen und Steuern (EBIT) bereinigt* | 4.915 | 5.344 | -8,0% | 15.548 | 15.584 | -0,2% | |||||||

| Konzernergebnis* | 3.719 | 3.998 | -7,0% | 11.371 | 10.782 | +5,5% | |||||||

| Free Cash Flow (Industriegeschäft)* | 2.347 | 3.016 | -22,2% | 7.874 | 5.649 | +39,4% | |||||||

| Free Cash Flow (Industriegeschäft) bereinigt* | 2.449 | 3.309 | -26,0% | 8.173 | 6.588 | +24,1% | |||||||

| Ergebnis je Aktie (EPS) in € | 3,44 | 3,66 | -6,0% | 10,47 | 9,83 | +6,5% | |||||||

| *in Millionen € | |||||||||||||

Investitionen, Free Cash Flow und Liquidität

Der Free Cash Flow des Industriegeschäfts erreichte im dritten Quartal 2,3 Mrd. € (Q3 2022: 3,0 Mrd. €), bedingt durch den geringeren Pkw-Absatz und höhere Investitionen in Zukunftstechnologien. Die Nettoliquidität des Industriegeschäfts stieg auf 28,5 Mrd. € (Ende 2022: 26,6 Mrd. €). Die Investitionen des Konzerns in Sachanlagen beliefen sich im dritten Quartal auf 0,9 Mrd. € (Q3 2022: 0,8 Mrd. €). Die Aufwendungen für Forschung und Entwicklung lagen aufgrund höherer Investitionen in zukünftige Plattformen und Technologien, darunter MB.OS, bei 2,5 Mrd. € (Q3 2022: 2,3 Mrd. €).

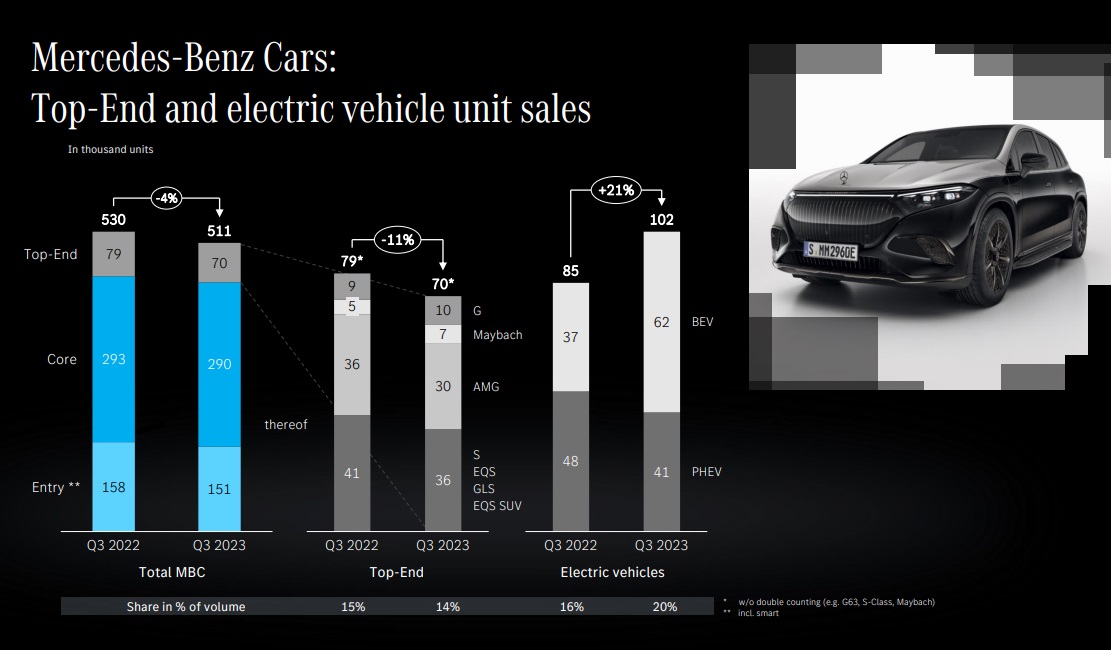

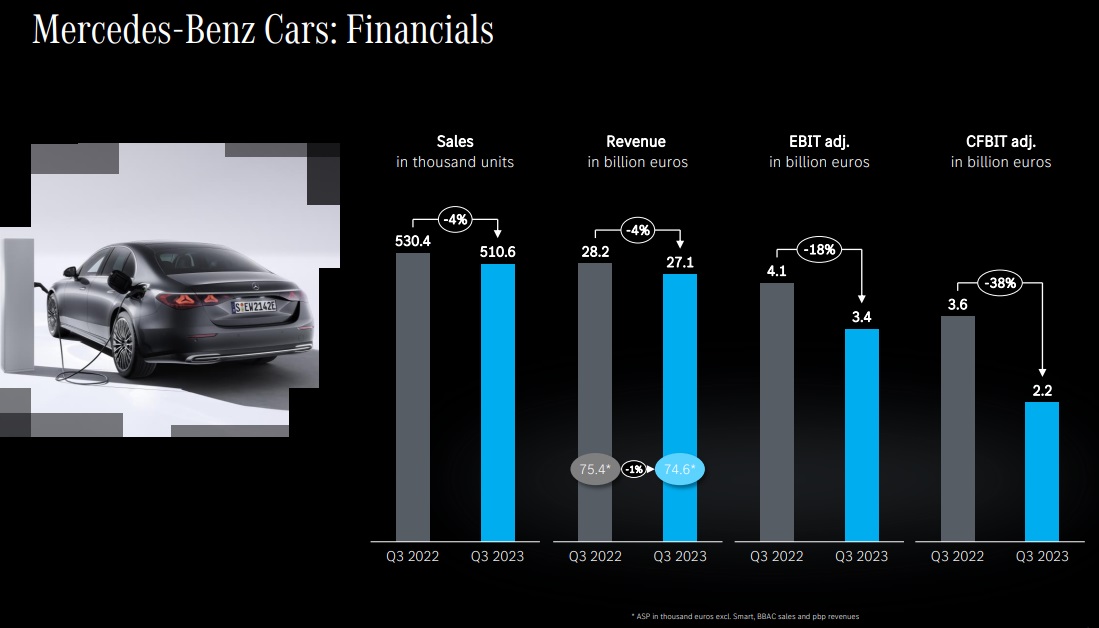

Ergebnisse der Divisionen

Der Umsatz von Mercedes-Benz Cars sank im dritten Quartal um 3,8% aufgrund des Absatzrückgangs und verringerte so das bereinigte Ergebnis vor Zinsen und Steuern auf 3,3 Mrd. € (Q3 2022: 4,0 Mrd. €). Der durchschnittliche Verkaufspreis blieb mit 74.600 € im dritten Quartal im Vergleich zum Vorjahresquartal (Q3 2022: 75.400 €) stabil und stieg im Vergleich zum zweiten Quartal (73.500 €) sogar leicht. Die gute Preisgestaltung konnte leicht rückläufige Volumina und den veränderten Modellmix teilweise ausgleichen. Währungsbedingter Gegenwind in Höhe von 329 Mio. € belastete das Ergebnis zusätzlich. Der Gesamtabsatz von Mercedes-Benz Cars erreichte in den ersten neun Monaten des Jahres 1.529.800 Einheiten (+2%) und lag im dritten Quartal bei 510.600 Einheiten (-4%). Beeinflusst wurde der Absatz durch den Modellwechsel der E-Klasse und einer eingeschränkten Verfügbarkeit insbesondere des GLC, bedingt durch Engpässe bei einem Lieferanten. Mercedes-Benz verteidigt weiterhin seine Führungsposition im Segment der Top-End-Fahrzeuge, in dem die S-Klasse einen Marktanteil von über 50% in China erzielt. Es wird erwartet, dass der Absatz von Top-End-Fahrzeugen im Gesamtjahr steigen wird.

Im dritten Quartal wurde der Absatz der S-Klasse durch saisonale Schwankungen, temporärere Verzögerungen bei Zertifizierungsprozessen und durch das makroökonomische Umfeld beeinträchtigt. Gleichzeitig stieg der Absatz der S-Klasse in China um 9% und die Auslieferungen an Kundinnen und Kunden in den USA um 48%.

Im Top-End-Segment erreichten die Verkäufe in den ersten neun Monaten 246.500 Einheiten (+6%) und im dritten Quartal 69.900 Einheiten (-11%). Dabei wurde der Absatz von Mercedes-AMG durch Modellwechsel des GLC, der E-Klasse sowie Einstiegsmodelle in China eingeschränkt. Die Verkäufe batterieelektrischer Mercedes-AMG Modelle stiegen im dritten Quartal um 51%. Mercedes-Benz baute den Markt für elektrische Top-End-Fahrzeuge mit dem EQS SUV weiter aus. Dieser verzeichnete einen Absatzanstieg um 162% mit einem starken Wachstum in allen Regionen. In den USA liegt der EQS in den ersten neuen Monaten vor seinen Top-End-Wettbewerbern. Im Core-Segment lag der Absatz im dritten Quartal bei 290.200 Einheiten (-1%). Im Entry-Segment waren es 150.500 Einheiten (-5%), da die A- und B-Klasse in der Mitte ihres Lebenszyklus ein Upgrade erhalten haben. Das Unternehmen präsentierte zudem im dritten Quartal das AMG GT Coupé und ein komplett neues E-Klasse T-Modell.

| Mercedes-Benz Cars | Q3-2023 | Q3-2022 | Veränd. 23/22 | Q1-Q3 2023 | Q1-Q3 2022 | Veränd. 23/22 | ||||||

| Absatz in Einheiten | 510.564 | 530.414 | -3,7% | 1.529.793 | 1.504.538 | +1,7% | ||||||

| – davon xEV | 102.292 | 84.850 | +20,6% | 289.900 | 222.444 | +30,3% | ||||||

| – davon BEV | 61.621 | 37.069 | +66,2% | 174.471 | 95.688 | +82,3% | ||||||

| Umsatz* | 27.131 | 28.209 | -3,8% | 83.187 | 81.044 | +2,6% | ||||||

| Gewinn vor Zinsen und Steuern (EBIT)* | 3.312 | 4.034 | -17,9% | 11.312 | 12.097 | -6,5% | ||||||

| Gewinn vor Zinsen und Steuern (EBIT) bereinigt* | 3.357 | 4.081 | -17,7% | 11.282 | 12.157 | -7,2% | ||||||

| Umsatzrendite (RoS) in % | 12,2 | 14,3 | -2,1%Pkte | 13,6 | 14,9 | -1,3%Pkte | ||||||

| Umsatzrendite (RoS) bereinigt in % | 12,4 | 14,5 | -2,1%Pkte | 13,6 | 15,0 | -1,4%Pkte | ||||||

| Cash Flow vor Zinsen und Steuern (CFBIT)* | 2.148 | 3.374 | -36,3% | 8.898 | 7.614 | +16,9% | ||||||

| Cash Flow vor Zinsen und Steuern (CFBIT) bereinigt* | 2.195 | 3.552 | -38,2% | 9.057 | 8.180 | +10,7% | ||||||

| Cash Conversion Rate bereinigt | 0,7 | 0,9 | – | 0,8 | 0,7 | – | ||||||

| *in Millionen € | ||||||||||||

Mercedes-Benz Vans steigerte seinen weltweiten Absatz im dritten Quartal auf 105.100 Einheiten (+1%) – vor allem dank eines starken Beitrags der gewerblichen Vans. Der weltweite Absatz von vollelektrischen Transportern verdoppelte sich auf 6.300 Einheiten (Q3 2022: 3.100). Damit beträgt der Anteil der vollelektrischen Modelle am Gesamtabsatz 6%. Im strategisch wichtigen Markt USA verzeichnete die Geschäftseinheit mit 21.800 Einheiten (Q3 2022: 15.500) das absatzstärkste Quartal aller Zeiten. Dank solider Nettopreise, verbessertem Produktmix und geringerer Rohmaterialkosten stieg das EBIT auf 715 Mio. € (+44%) und konnte Inflation sowie lieferkettenbedingte Kostensteigerungen ausgleichen. Um Sondereffekte bereinigt stieg das EBIT um 36% auf 743 Mio. €. Der Umsatz war mit 4,9 Mrd. € um 15% höher als im Vorjahresquartal. Diese Entwicklung führte zu einer Umsatzrendite von 14,5% bzw. 15% bereinigt. Der erzielte Cash Flow im dritten Quartal beträgt 980 Mio. €, der bereinigte Cash Flow 1,04 Mrd. €.

| Mercedes-Benz Vans | Q3-2023 | Q3-2022 | Veränd. 23/22 | Q1-Q3 2023 | Q1-Q3 2022 | Veränd. 23/22 |

| Absatz in Einheiten | 105.083 | 103.978 | +1,1% | 323.473 | 292.611 | +10,5% |

| Umsatz* | 4.939 | 4.309 | +14,6% | 14.677 | 12.103 | +21,3% |

| Gewinn vor Zinsen und Steuern (EBIT)* | 715 | 497 | +43,9% | 2.283 | 1.227 | +86,1% |

| Gewinn vor Zinsen und Steuern (EBIT) bereinigt* | 743 | 546 | +36,1% | 2.254 | 1.426 | +58,1% |

| Umsatzrendite (RoS) in % | 14,5 | 11,5 | +3,0%Pkte | 15,6 | 10,1 | +5,5%Pkte |

| Umsatzrendite (RoS) bereinigt in % | 15,0 | 12,7 | +2,3%Pkte | 15,4 | 11,8 | +3,6%Pkte |

| Cash Flow vor Zinsen und Steuern (CFBIT)* | 980 | 434 | +125,8% | 2.167 | 1.066 | +103,3% |

| Cash Flow vor Zinsen und Steuern (CFBIT) bereinigt * | 1.035 | 529 | +95,7% | 2.304 | 1.299 | +77,4% |

| Cash Conversion Rate bereinigt | 1,4 | 1,0 | – | 1,0 | 0,9 | – |

| *in Millionen € | ||||||

Das Neugeschäft von Mercedes-Benz Mobility stieg im dritten Quartal auf 15,2 Mrd. € und übertraf damit das Niveau des Vorjahreszeitraums (Q3 2022: 14,3 Mrd. €). Das Vertragsvolumen von Mercedes-Benz Mobility belief sich Ende September 2023 auf 133,8 Mrd. €. Damit lag es auf dem Niveau des Vorjahresendes (FY 2022: 132,4 Mrd. €). Das bereinigte EBIT lag mit 363 Mio. € unter dem Vorjahreswert (Q3 2022: 577 Mio. €), hauptsächlich bedingt durch höhere Refinanzierungskosten und einen verschärften Wettbewerb im Finanzdienstleistungssektor. Darüber hinaus sind die Kreditrisikokosten aufgrund eines sich abschwächenden makroökonomischen Umfelds erhöht und die Zahlungsausfälle in einigen Märkten gestiegen. In Kombination mit negativen Währungseffekten führte dies zu einem Rückgang der bereinigten Eigenkapitalrendite (RoE) auf 10,4% (Q3 2022: 15,8%).

| Mercedes-Benz Mobility | Q3-2023 | Q3-2022 | Veränd. 23/22 | Q1-Q3 2023 | Q1-Q3 2022 | Veränd. 23/22 |

| Umsatz* | 6.561 | 6.599 | -0,6% | 19.706 | 20.096 | -1,9% |

| Neugeschäft* | 15.183 | 14.255 | +6,5% | 45.299 | 42.910 | +5,6% |

| Vertragsvolumen (30. September)* | 133.840 | 135.731 | -1,4% | 133.840 | 132.379** | +1,1% |

| Gewinn vor Zinsen und Steuern (EBIT)* | 363 | 577 | -37,1% | 1.074 | 1.934 | -44,5% |

| Gewinn vor Zinsen und Steuern (EBIT) bereinigt* | 363 | 577 | -37,1% | 1.350 | 1.934 | -30,2% |

| Eigenkapitalrendite (RoE) in % | 10,4 | 15,8 | -5,4%Pkte | 10,3 | 17,7 | -7,4%Pkte |

| Eigenkapitalrendite (RoE) bereinigt in % | 10,4 | 15,8 | -5,4%Pkte | 12,9 | 17,7 | -4,8%Pkte |

| *in Millionen €

**Jahresendstand 2022 |

||||||

Ausblick

Die Wachstumsdynamik der Weltwirtschaft dürfte im restlichen Jahresverlauf mit regionalen Unterschieden insgesamt verhalten bleiben. Die vielerorts immer noch überdurchschnittlich hohe Inflation und die anhaltend restriktive Geldpolitik wichtiger Notenbanken dürften das Wachstum weiterhin belasten. Für das Gesamtjahr 2023 ist entsprechend mit einem Anstieg des weltweiten Bruttoinlandsprodukts von lediglich rund 2,5% zu rechnen. Die geopolitischen Unwägbarkeiten bleiben zudem ein wesentlicher Unsicherheitsfaktor. Dagegen sollten sich die Energiepreise im Durchschnitt des Jahres 2023 auf deutlich niedrigerem Niveau bewegen als im Vorjahr.

Die Absatzdynamik von Mercedes-Benz Cars wird im verbleibenden Geschäftsjahr in etwa auf dem Niveau der ersten drei Quartale 2023 gesehen. Der Gesamtjahresabsatz wird damit auf Vorjahresniveau erwartet. Da die Lieferengpässe der 48-Volt-Systeme voraussichtlich weiter anhalten werden, wird der Absatz im vierten Quartal auf dem Niveau des dritten Quartals erwartet.

Die bereinigte Umsatzrendite wird für das Gesamtjahr weiterhin bei 12% – 14% gesehen. Aufgrund des verschärften Preiswettbewerbs insbesondere bei Elektrofahrzeugen und angesichts der 48-Volt-Liefereinschränkungen wird damit gerechnet, dass die bereinigte Umsatzrendite in der unteren Hälfte des Korridors liegen wird. Die inflationsbedingten Lieferantenkosten werden auf einem höheren Niveau als zu Jahresbeginn prognostiziert. Die bereinigte Cash Conversion Rate liegt voraussichtlich bei 0,8 – 1,0. Die Investitionen in Sachanlagen sowie in Forschung und Entwicklung werden deutlich über dem Vorjahresniveau erwartet.

Bei Mercedes-Benz Vans soll der Absatz weiterhin deutlich über dem Vorjahresniveau liegen. Darüber hinaus sind zum Ende des Jahres höhere anlaufbedingte Projektkosten abzusehen. Die bereinigte Umsatzrendite wird im Bereich von 13% – 15% erwartet und liegt voraussichtlich am oberen Ende dieser Spanne. Die bereinigte Cash Conversion Rate wird bei 0,7 – 0,9 erwartet. Die Investitionen in Sachanlagen sowie in Forschung und Entwicklung werden im Rahmen der Technologie- und Produktoffensive weiterhin deutlich über dem Vorjahresniveau gesehen.

Die bereinigte Eigenkapitalrendite bei Mercedes-Benz Mobility wird für das Gesamtjahr am unteren Ende der Bandbreite von 12% – 14% erwartet und voraussichtlich im vierten Quartal auf einem ähnlichen Niveau bleiben wie im dritten Quartal. Die Auswirkungen der sich verschlechternden Zinsmarge dürften im vierten Quartal ihren Tiefpunkt erreichen. Operative Aufwendungen werden für den Ausbau des Mercedes-Benz Schnellladenetzes erwartet. Ohne die gestiegenen Betriebskosten für das Schnellladenetzwerk würde die bereinigte Eigenkapitalrendite für das Gesamtjahr im mittleren Bereich des Korridors erwartet.

Die Mercedes-Benz Group prognostiziert für das Gesamtjahr einen Umsatz auf Vorjahresniveau. Das Konzern-EBIT wird weiterhin auf Vorjahresniveau gesehen und der Free Cash Flow des Industriegeschäfts wird unverändert leicht über dem Vorjahresniveau erwartet.

Quelle: Mercedes-Benz Group AG