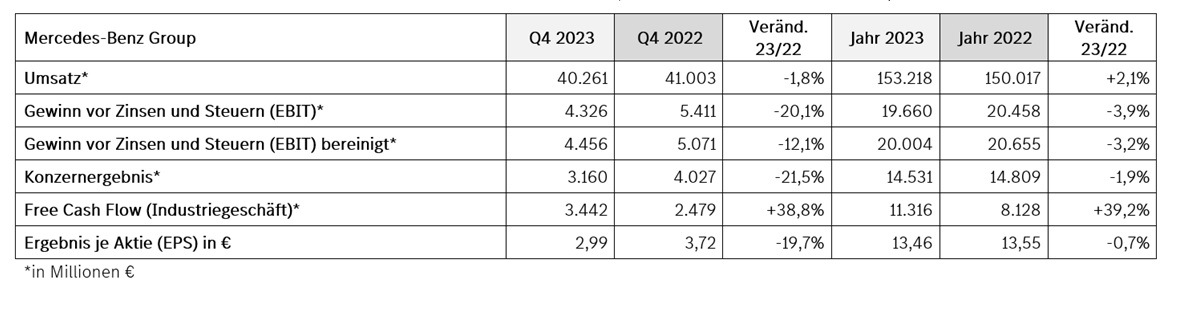

Die Mercedes-Benz Group AG (Börsenkürzel: MBG) erzielte im vergangenen Geschäftsjahr 2023 ein solides Finanzergebnis. Das Konzernergebnis vor Zinsen und Steuern lag bei (EBIT) 19,7 Mrd. € (2022: 20,5 Mrd. €). Der Konzernumsatz konnte auf 153,2 Mrd. € (2022: 150,0 Mrd. €) erhöht werden. Die bereinigte Umsatzrendite (RoS) von Mercedes-Benz Cars lag dabei bei 12,6%. Bei Mercedes-Benz Vans konnte eine bereinigte Umsatzrendite (RoS) von 15,1% erzielt werden, während Mercedes-Benz Mobility eine bereinigte Eigenkapitalrendite (RoE) von 12,3% realisierte.

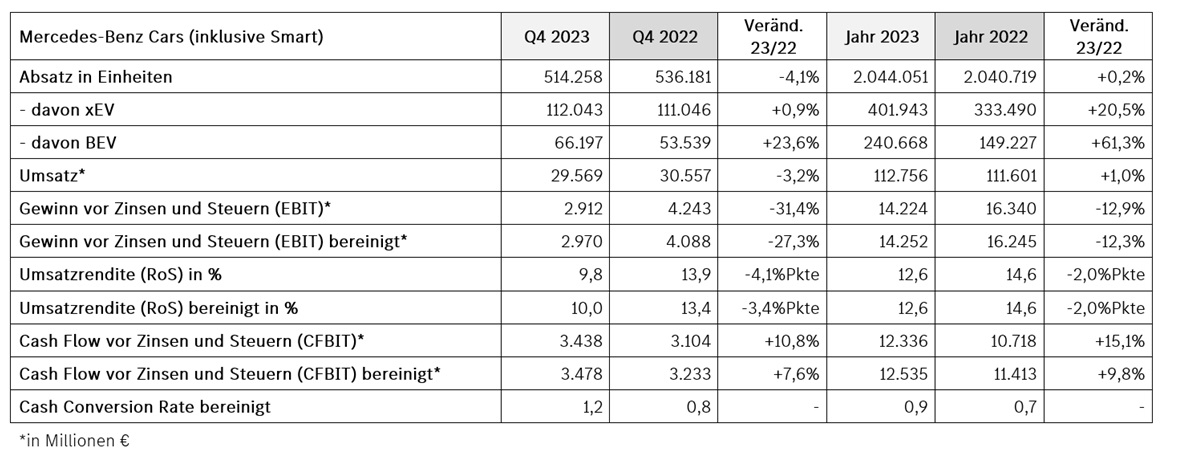

Das bereinigte Ergebnis vor Zinsen und Steuern von Mercedes-Benz Cars erreichte 14,3 Mrd. € (2022: 16,2 Mrd. €). Die bereinigte Umsatzrendite (RoS) lag bei soliden 12,6% (2022: 14,6%). Dabei konnten die verbesserte Preisdurchsetzung, niedrigere Rohstoffpreise und optimierte Herstellungskosten die negativen Einflüsse durch Inflationsbelastungen und höhere Kosten in der Lieferkette nicht ganz ausgleichen. Die Forschungs- und Entwicklungsleistungen stiegen aufgrund der Ausgaben für zukünftige Plattformen und Technologien, insbesondere MB.OS. Die Preisdurchsetzung konnte deutlich gesteigert werden: Der durchschnittliche Verkaufspreis im Jahr 2023 erhöhte sich um 2% auf 74.200€ und blieb auch im vierten Quartal auf einem gesunden, positiven Niveau.

Der Gesamtabsatz blieb mit 2.044.100 Einheiten im Jahr 2023 auf dem Niveau des Vorjahres und verzeichnete einen Absatzanstieg bei Mercedes-Maybach (+19%), der G-Klasse (+11%) und Mercedes-AMG (+4%). Der Modellmix blieb auf einem unveränderten Level, wobei der Absatz von Top-End-Fahrzeugen im vergangenen Jahr bei 328.300 Einheiten lag. Die S-Klasse bleibt unangefochtener Marktführer in ihrem Segment und verteidigt ihren Marktanteil von rund 50% in allen Hauptregionen. Batterieelektrische Fahrzeuge machen mittlerweile 12% des Gesamtabsatzes von Mercedes-Benz Cars aus. Mercedes-Benz hat zudem im Jahr 2023 in den USA den höchsten Anteil an Elektrofahrzeugen unter allen traditionellen ausländischen Automobilherstellern erreicht. Der bereinigte Cash Flow vor Zinsen und Steuern (CFBIT) von Mercedes-Benz Cars stieg im Jahr 2023 um 10% auf 12,5 Mrd. € (2022: 11,4 Mrd. €), was zu einer positiven bereinigten Cash Conversion Rate von 0,9 im Vergleich zu 0,7 im Vorjahr führte.

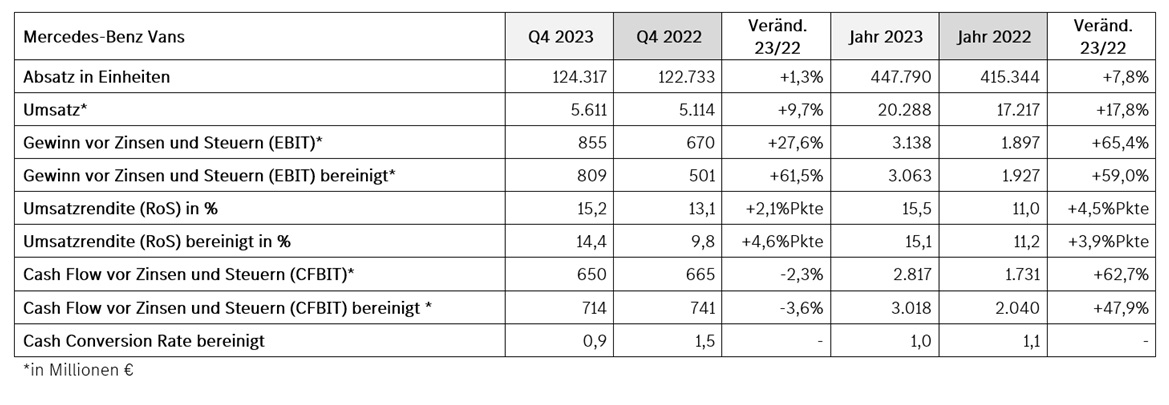

Der Umsatz von Mercedes-Benz Vans stieg um 18% auf 20,3 Mrd. € (2022: 17,2 Mrd. €) und das bereinigte EBIT stieg um 59% auf 3,1 Mrd. € (2022: 1,9 Mrd. €) gegenüber dem Vorjahr, während sich der Absatz um 8% auf einen neuen Bestwert von 447.800 Einheiten verbesserte (2022: 415.300). Die Steigerungen sind zum einen auf eine gute Produktsubstanz, einen gesunden Produktmix, robuste Nettopreise und Preispremien zurückzuführen, zum anderen auf Effizienzmaßnahmen. Darüber hinaus konnten niedrigere Rohstoffpreise höhere Inflations- und Logistikkosten ausgleichen. Im Einklang mit der Strategie des profitablen Wachstums und der Fokussierung auf Premiumsegmente verbuchten große Transporter deutliche Absatzzuwächse und einen Absatzrekord in den USA.

Der Sprinter ist führend im Segment der großen Transporter in Europa, während Mercedes-Benz Vans führend im Gesamtmarkt Deutschland ist. Mit einem Gesamtabsatz von 237.400 großen Transportern, 178.900 Midsize- und 31.500 Small Vans erzielte Mercedes-Benz Vans in jedem Segment das bisher beste Jahresergebnis. In den USA stieg der Absatz um 13% auf einen Jahresrekord von 75.100 Einheiten. Mit rund 22.700 Einheiten stieg der Absatz von vollelektrischen Vans im Jahr 2023 um 51%, was einem Anteil von 5% eVans am Gesamtabsatz entspricht. 2023 feierten auch der neue eSprinter und das neue Midsize-Van-Portfolio Premiere. Mit dem eCitan, EQT (WLTP: Stromverbrauch kombiniert 100 kWh/km: 20,7-19,3; kombinierte CO2-Emissionen: 0 g/km), eVito, eVito Tourer, EQV und eSprinter bietet Mercedes-Benz Vans seit 2023 jedes Modell auch als vollelektrische Version an. Die Forschungs- und Entwicklungskosten stiegen aufgrund fokussierter Investitionen in die Van Electric Architecture (VAN.EA). Sachinvestitionen erhöhten sich durch die Umrüstung der Werke für den Bau des neuen eSprinters, des Facelifts der Midsize-Vans sowie der neuen Generation von vollelektrischen Vans. Im Gesamtjahr verzeichnete der bereinigte Cash Flow ein Plus von 48% auf 3,0 Mrd. € (2022: 2,0 Mrd. €), was zu einer starken bereinigten Cash Conversation Rate (CCR) von 1,0 (2022: 1,1) führte.

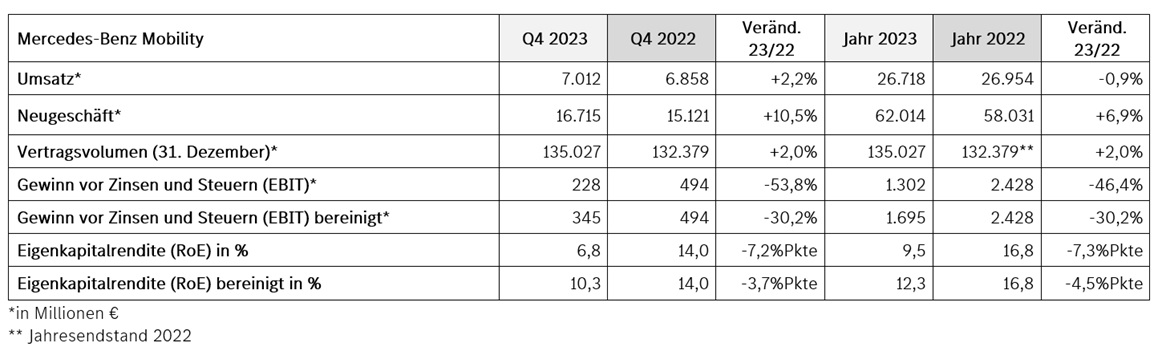

Mercedes-Benz Mobility verzeichnete in einem umkämpften Marktumfeld mit überdurchschnittlichen Durchdringungsraten für finanzierte oder geleaste Fahrzeuge einen Anstieg des Neugeschäfts um 7% auf 62,0 Mrd. € (2022: 58,0 Mrd. €). Das Gesamtportfolio wuchs 2023 auf 135,0 Mrd. € (2022: 132,4 Mrd. €). Das Finanzergebnis wurde durch eine niedrigere Portfoliomarge aufgrund höherer Refinanzierungsraten und eines verschärften Wettbewerbs im Finanzdienstleistungssektor beeinträchtigt, was zu einem bereinigten Ergebnis vor Zinsen und Steuern von 1,7 Mrd. € führte (2022: 2,4 Mrd. €). Auch die Aufwendungen für den Aufbau von Ladeaktivitäten wirkten sich auf das Ergebnis aus. Das Ladegeschäft setzte seinen weltweiten Hochlauf mit der Eröffnung von Schnellladestationen in Deutschland, den USA und China fort. Die bereinigte Eigenkapitalrendite (RoE) lag damit bei 12,3% (2022: 16,8%).

Dividende

In der Hauptversammlung am 8. Mai 2024 werden Vorstand und Aufsichtsrat eine Dividende von 5,30 € je Aktie vorschlagen (2022: 5,20 €). Dieser Vorschlag spiegelt auch den Wertsteigerungseffekt je Aktie (EPS) des aktuellen Aktienrückkaufprogramms wider.

Aktienrückkauf

Mercedes-Benz hat eine Aktienrückkaufpolitik beschlossen. Darauf basierend soll der zukünftige Free Cash Flow des Industriegeschäfts (nach möglichen kleineren M&A-Transaktionen), der über die Dividendenausschüttungsquote von ca. 40% des Group Net Income hinausgeht, zur Finanzierung von Aktienrückkäufen verwendet werden, mit dem Ziel, diese Aktien einzuziehen.

In diesem Zusammenhang hat die Mercedes-Benz Group AG zudem die Durchführung eines weiteren Aktienrückkaufprogramms beschlossen, über welches eigene Aktien im Wert von bis zu 3 Mrd. € (ohne Nebenkosten) über die Börse erworben und anschließend eingezogen werden sollen. Das weitere Aktienrückkaufprogramm basiert auf der Ermächtigung der Hauptversammlung der Mercedes-Benz Group AG vom 8. Juli 2020, wonach der Vorstand mit Zustimmung des Aufsichtsrats bis zum 7. Juli 2025 eigene Aktien in einem Umfang von bis zu 10% des Grundkapitals erwerben darf. Es soll unmittelbar nach Abschluss des am 16. Februar 2023 verkündeten und noch laufenden Aktienrückkaufprogramms beginnen und vor Ablauf der vorgenannten Ermächtigung der Hauptversammlung abgeschlossen sein.

Das Unternehmen beabsichtigt, auf der Hauptversammlung im Jahr 2025 eine Erneuerung der Ermächtigung zu Aktienrückkäufen zu beantragen, um die Aktienrückkäufe im Einklang mit der Aktienrückkaufpolitik des Unternehmens fortzusetzen. Diese Aktienrückkaufpolitik zielt auf ein kontinuierliches Wachstum des Gewinns je Aktie (EPS) und der Dividende je Aktie (DPS) in den nächsten Jahren ab. Bei jedem Aktienrückkaufprogramm behält das Unternehmen Flexibilität bei der Durchführung im Falle unerwarteter Marktentwicklungen.

Ausblick

Die wirtschaftliche Lage und die Automobilmärkte sind nach wie vor von außergewöhnlichen Unsicherheiten geprägt. Unerwartete Entwicklungen können sich insbesondere aus geopolitischen Ereignissen und der Handelspolitik ergeben. Dazu zählen der aktuelle Nahostkonflikt, der Russland-Ukraine-Krieg und andere regionale Krisen. Weitere potenzielle Unsicherheiten ergeben sich aus den verschärften Spannungen zwischen China und den USA sowie einer weiteren Anspannung der politischen Beziehungen zwischen der Europäischen Union und China. Darüber hinaus bleiben potenzielle Lieferkettenunterbrechungen und insbesondere Verfügbarkeitsengpässe bei kritischen Komponenten ein wesentlicher Risikofaktor. Diese können sich wiederum auf die Lieferketten und die Entwicklung der Preise für Rohstoffe und Energie auswirken. Zudem könnten unerwartet hohe Inflation und Zinssätze, mögliche Finanzmarktstörungen und eine noch stärkere Verlangsamung des Wirtschaftswachstums Folgen für die Weltwirtschaft und die Automobilindustrie haben.

Ab 2024 führt Mercedes-Benz eine neue Prognosekennzahl ein: Den xEV-Anteil für den Absatz neuer Pkw und Vans. Dieser löst die bisherige CO2-Emissionskennzahl für die Neuwagenflotte in Europa ab und spiegelt die globalen Aktivitäten der Mercedes-Benz Group wider.

Absatzprognose: Das Unternehmen sieht den Absatz von Mercedes-Benz Cars auf Vorjahresniveau. Die aktuellen Lieferengpässe entspannen sich, wobei einige dieser Themen den Absatz im Jahr 2024 belasten werden. Diese werden voraussichtlich das gesamte erste Halbjahr 2024 andauern und sich insbesondere auf den Absatz im ersten Quartal auswirken, welcher voraussichtlich unter dem Vorjahresniveau liegen wird. Es wird erwartet, dass der xEV-Anteil bei etwa 19% – 21% des Neuwagenabsatzes bleiben wird.

Die bereinigte Umsatzrendite (RoS) wird in einem anspruchsvollen Umfeld bei unverändertem Absatzvolumen und einem weiterhin hohen Absatzanteil von Top-End-Fahrzeugen im Bereich von 10% – 12% gesehen. Mercedes-Benz strebt eine Preisdurchsetzung auf dem Niveau von 2023 an. Das Gebrauchtwagengeschäft wird in absoluten Zahlen auf einem gesunden, positiven Niveau erwartet, allerdings leicht unter 2023. Das Unternehmen rechnet mit weniger Gegenwind bei den Wechselkursen, mit gleichbleibenden Ausgaben für Forschung und Entwicklung und Rückenwind bei Rohstoffkosten. Dagegen wird mit weiteren Kostenbelastungen im Zusammenhang mit der Lieferkette gerechnet. Insgesamt wird mit einer leichten Verbesserung bei den Materialkosten gerechnet. Die Investitionen in Sachanlagen werden deutlich höher eingeschätzt, was vor allem auf die MMA-Plattform zurückzuführen ist. Das mittelfristige Ziel, die Investitionen in Forschung und Entwicklung sowie Sachanlagen um 20% gegenüber 2019 zu reduzieren wird nun voraussichtlich im zweiten Halbjahr des Jahrzehnts erreicht – aufgrund einer beschleunigten BEV-Produktplanung mit MB.EA. Es wird mit einer bereinigten Cash Conversion Rate für Mercedes-Benz Cars unverändert bei 0,8 bis 1,0 gerechnet.

Der Gesamtabsatz von Mercedes-Benz Vans wird im Gesamtjahr leicht unter Vorjahr prognostiziert. Während das erste Quartal noch stark ausfallen sollte, wird für das zweite Halbjahr mit einer Abschwächung gerechnet. Der neue eSprinter wurde zum Jahresanfang 2024 zum Verkauf freigegeben, was unter anderem den Gesamt-xEV-Anteil voraussichtlich auf 6% bis 8% steigern sollte. Die Sachinvestitionen sowie Investitionen in Forschung und Entwicklung liegen aufgrund von Ausgaben in die Van Electric Architecture (VAN.EA) deutlich über dem Vorjahresniveau. Die bereinigte Umsatzrendite wird im Bereich von 12% – 14% gesehen. Es wird erwartet, dass sich die Preisdurchsetzung und der Produktmix solide entwickeln werden.

Die bereinigte Cash Conversion Rate (CCR) für Mercedes-Benz Vans wird zwischen 0,6 – 0,8 erwartet.

Das Portfoliovolumen und der Umsatz von Mercedes-Benz Mobility wird mit einer leicht positiven Neugeschäftsentwicklung auf gleichem Niveau wie 2023 gesehen. Die bereinigte Eigenkapitalrendite wird im Bereich von 10% – 12% erwartet. Die Zinsmarge bleibt im ersten Halbjahr 2024 unter Druck. Die sich verschlechternde Akquisitionsmarge hat begonnen sich zu verbessern, auch wenn es einige Zeit dauert, bis sich dies im Portfolio niederschlägt. Für das erste Quartal erwartet Mercedes-Benz Mobility eine Marge unterhalb des Prognosekorridors für das Gesamtjahr.

Die Mercedes-Benz Group geht davon aus, dass der Konzernumsatz im Jahr 2024 auf dem Niveau des Vorjahres liegen wird. In einem weiterhin herausfordernden Marktumfeld erwartet der Konzern aufgrund der Entwicklung der Segmente ein EBIT leicht unter dem Vorjahresniveau. Die Mercedes-Benz Group geht davon aus, dass der Free Cash Flow des Industriegeschäfts aufgrund höherer Investitionen für Pkw und Vans leicht unter den sehr starken Werten von 2023 liegen wird, aufgrund des niedrigeren EBIT bei Cars und Vans und der niedrigeren CCR bei Vans.

Strategische Prioritäten

Auch in Zukunft wird Mercedes-Benz auf sein Markenversprechen setzen: Die begehrenswertesten Fahrzeuge der Welt zu bauen. Mercedes-Benz bleibt strategisch fokussiert und taktisch flexibel und schafft die notwendigen Voraussetzungen, um vollelektrisch zu werden. Das Tempo der Transformation bestimmen die Marktbedingungen und die Wünsche der Kunden. Das Unternehmen bereitet sich darauf vor, die unterschiedlichen Kundenwünsche erfüllen zu können, ob vollelektrischer Antrieb oder elektrifizierter Verbrennungsmotor – bei Bedarf bis in die 2030er-Jahre hinein.

Das Unternehmen geht davon aus, dass die xEV-Verkäufe in der zweiten Hälfte des Jahrzehnts bis zu 50% des Gesamtabsatzes erreichen werden. Die Fabriken werden umgerüstet, um der Nachfrage zu folgen und auf den Wendepunkt in ein vollelektrisches Zeitalter vorbereitet zu sein. Mercedes-Benz hat mit der Entwicklung mehrerer neuer Fahrzeugplattformen die Weichen gestellt. Den Auftakt macht im kommenden Jahr der komplett neue elektrische CLA. Die kommenden Modelle werden Maßstäbe bei der Verbesserung der Effizienz und der Ladezeit setzen. Das Unternehmen geht davon aus, dass die Batteriekosten pro Kilowattstunde in den kommenden Jahren um mehr als 30% gesenkt werden können, unter anderem aufgrund neuem Zell- und Moduldesign, verbesserter Fahrzeugintegration, weiterer Verbesserung der Zellchemien (NMC und LFP), Zell-Updates während des Lebenszyklus sowie durch kontinuierliche Verbesserungsmaßnahmen mit Lieferanten.

Auf der digitalen Seite wird das firmeneigene Betriebssystem MB.OS einen wichtigen Meilenstein im Bereich der Fahrzeugsoftware markieren. Darüber hinaus möchte Mercedes-Benz weiterhin Vorreiter beim automatisierten Fahren bleiben. Zudem soll der industrielle Fußabdruck und die Kostenbasis weiter optimiert werden, indem beispielsweise in enger Zusammenarbeit mit den Lieferanten an strukturell niedrigeren Materialkosten gearbeitet wird. Mit der Umsetzung seiner Strategie möchte Mercedes-Benz den Kern der Marke beibehalten: Eine einzigartige Kombination aus ikonischem Luxus und führender Technologie.

Quelle: Mercedes-Benz Group AG